Financement

Un niveau élevé de flux de trésorerie des activités opérationnelles

Allocation de capital de Dassault Systèmes

Notre trésorerie est essentiellement destinée à :

- le remboursement de notre dette financière,

- des rachats d’actions pour minimiser l’effet dilutif des programmes d’actions de performance,

- des retours sur investissement pour nos actionnaires sous la forme de dividendes,

- des acquisitions ciblées en lien avec notre mission, notre stratégie et nos objectifs de croissance de notre marché adressable.

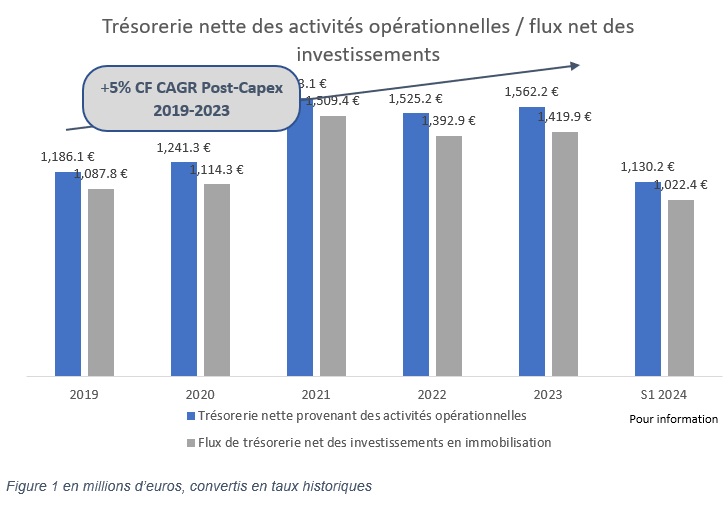

Au 30 juin 2024, nos flux de trésorerie opérationnels s’établissent à 1,13 milliard d’euros, en augmentation de 10% par rapport premier semestre 2023 grâce à la progression de l’activité et à des effets fiscaux positifs sur la trésorerie au cours du semestre. Les flux de trésorerie opérationnelle ont été principalement utilisés pour le rachat d’actions propres et le plan d'actionnariat salarié net de l’exercice de stock-options à hauteur de 272 millions d’euros et enfin, pour le paiement des dividendes de 303 millions d’euros.

Une flexibilité financière notable associée à un montant élevé de liquidités

L’évolution de notre trésorerie et de notre position financière nette reflète l’acquisition, le 28 octobre 2019, de Medidata Solutions, Inc. Le règlement du prix d’acquisition a été effectué d’une part en obligations à hauteur de 3,0 milliards d’euros, d’autre part, par le tirage d’une ligne de crédit en euros et en dollars pour un milliard d’euros et enfin en numéraire, en euros et en dollars également, pour un montant total de 1,1 milliard d’euros.

Notre position financière nette s’élève à 1,04 milliard d’euros au 30 juin 2024, contre 58 millions d’euros au 31 décembre 2023 et reflète une trésorerie, des équivalents de trésorerie et des placements à court terme de 4,03 milliards d’euros et une dette de 3 milliards d’euros au 30 juin 2024.

Le ratio dette nette ajustée / EBITDAO IFRS de Dassault Systèmes ressort à 0.0x au 31 décembre 2023, comparé à 0,4x au 31 décembre 2022, sur la base d'une dette nette ajustée incluant les dettes de location telles que présentées en norme IFRS 16 de 33 millions d’euros, et un EBITDAO IFRS de 2 040 millions d'euros pour l’exercice clos au 31 décembre 2023.

Notation

Le 17 novembre 2023, Standard & Poors Global Ratings a réaffirmé la note de crédit « A » avec perspective stable de Dassault Systèmes SE et de sa dette à long terme.

|

Agence |

Date |

Long terme |

Perspective |

Court terme |

Profil de risques des activités |

| S&P | 17 novembre 2023 | A | Stable | - | Strong |

| S&P | 17 avril 2023 | A | Stable | -- | Strong |

| S&P | 26 avril 2022 | A | Stable | -- | Strong |

|

S&P |

27 août 2019 (Inaugural) |

A- |

Stable |

-- |

Strong |

N.B : pour les derniers rapports S&P sur notre société, merci de vous inscrire sur https://www.spglobal.com/ratings/en/products-benefits/products/ratings360

Programme d’émissions obligataires

Nous avons affecté le produit net de nos premières émissions obligataires senior en euro non sécurisées, qui se montent à 3,65 milliards d’euros, aux besoins généraux de l’entreprise, dont le financement partiel de l’acquisition de Medidata Solutions, Inc et le refinancement à d’excellentes conditions d’un emprunt bancaire de 650 millions d’euros à échéance 2022. Le Groupe a remboursé la première tranche de 900 millions d’euros, à son échéance, soit le 16 Septembre 2022.

|

Obligation |

Date d’émission |

Maturité |

Montant (en million d’euros) |

Taux d’intérêt nominal |

|

2024 |

10 sept 2019 |

16 sept 2024 |

700 |

0% |

|

2026 |

10 sept 2019 |

16 sept 2026 |

900 |

0,125% |

|

2029 |

10 sept 2019 |

16 sept 2029 |

1.150 |

0,375% |

Emprunts

|

Au 30 juin 2024 |

Paiements dus par période |

|||

|

en million d’euros |

Total |

Moins d’un an |

1-5 ans |

5-10 ans |

|

Emprunt obligataire |

2 741,6 |

699,9 |

897,6 |

1 144,1 |

|

Emprunt auprès des établissements bancaires |

0,9 |

0,2 |

0,7 |

|

| Billets de trésorerie | 248,8 | 248,8 | ||

|

Intérêts courus non échus |

4,4 |

4,4 |

||

|

TOTAL |

2 995,5 |

953,2 |

898,3 |

1 144,1 |

Nous avons lancé en juillet 2022 un programme de billets de trésorerie (Negotiable EUropean Commercial Paper - NEU CP) portant sur un montant maximum, autorisé par le Conseil d’administration, de 750 millions d’euros.

Au cours du premier semestre 2024, le Groupe a émis 910,0 millions d’euros avec une échéance maximale de trois mois et remboursé 910,0 millions d’euros dans le cadre de ce programme. Au 30 juin 2024, les titres négociables à court terme s’élèvent à 248,8 millions d’euros.

Nos contrats de financement bancaires ne comportent pas de « covenants » liés à l’évolution de la notation du Groupe. L’abaissement de la notation se traduirait par un renchérissement (plafonné) des marges applicables aux emprunts bancaires; symétriquement, ces marges seraient améliorées (avec un seuil minimum) en cas de rehaussement de la notation.

Ligne de crédit

Nous avons reçu un engagement de financement sous forme d’une ligne de crédit renouvelable de 750,0 millions d’euros d’une durée de 5 ans à compter du 28 octobre 2019. En mai 2020 et mai 2021, nous avons exercé l’option pour proroger sa maturité d’une année supplémentaire respectivement, portant la nouvelle date d’échéance en octobre 2026. Au 31 décembre 2023, la ligne de crédit n’a pas été tirée.